영풍·MBK파트너스의 고려아연(010130)·영풍정밀(036560) 공개매수가 14일 종료됨에 따라 늦어도 17일에는 경영권 분쟁의 1차 성패를 가늠할 수 있게 됐다. 최윤범 고려아연 회장이 지난 11일 가격과 물량을 모두 늘리는 승부수를 띄웠지만 초과 청약시 안분비례, 가처분 소송의 불확실성, 세금 차이 등으로 인해 승부 결과가 한쪽으로 확실히 기울지는 않을 것이란 관측이 나온다.

특히 최소 매수 물량을 없앤 MBK 측이 일부 지분 확보만으로도 향후 주주총회 표 싸움에서 유리한 고지를 점할 수 있다는 부분이 최대 변수로 꼽힌다. 최 회장으로서는 자사주 공개매수 청약 물량이 늘어나도 의결권 비중은 MBK 쪽만 늘어나는 딜레마에 빠질 수 있다. 자사주는 의결권이 없어 공개매수 목표 물량인 최대 20%를 확보해도 베인캐피탈 지분 2.5%를 제외한 17.5%는 표 대결에서 아무런 역할을 할 수 없기 때문이다.

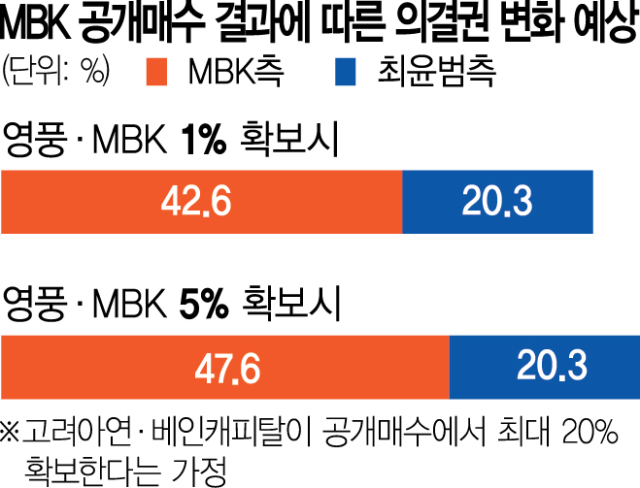

14일 투자은행(IB) 업계에 따르면 최 회장 측이 계획대로 공개매수 물량 20%를 모두 차지하더라도 영풍·MBK가 지분을 1%만 확보하면 MBK와 최 회장 측의 의결권 비중은 각각 42.6%, 20.3%로 갈리게 된다. 영풍·MBK의 추가 확보 지분이 5%까지 늘어나면 최 회장 측 의결권 비중은 20.3%로 그대로인 상황에서 MBK 측의 비중만 47.6%로 올라가게 돼 사실상 과반에 가까워진다.

현재는 발행 주식 총수 2070만 3283주 가운데 영풍 측이 33.13%를, 최 회장 측(우호 세력 포함)이 33.99%를 보유하고 있다. 고려아연이 이미 보유한 자사주(2.4%)와 경원문화재단(0.04%) 지분에는 의결권이 없다.

업계에서는 만약 14일 주가가 MBK 공개매수가(83만 원)에 못 미친다면 투자자들이 양쪽에 나눠 청약할 것이라고 관측했다. 최대 수량이 20%라고 해도 청약 물량이 이를 넘어서면 공개매수자가 물량을 전부 사들이지 않고 비율대로 나눠 매수하는 안분비례가 적용되는 까닭이다. 이달 11일 종가 기준 고려아연 주가는 79만 4000원으로 최 회장 측 공개매수가(89만 원)와는 차이가 크다.

업계 관계자는 “MBK측의 공개매수 가격이 더 낮아 최대 목표인 14.6%를 채우기는 힘들 것”이라면서도 "불확실성을 꺼리는 기관투자가의 성향을 감안하면 한 자릿 수대의 지분 확보는 가능하다”고 말했다.

고려아연은 공개매수로 사들이는 자사주를 그대로 소각할 계획이어서 우호 세력에게 처분할 수도 없다. 즉, 고려아연의 자사주 공개매수는 청약 물량이 많으면 많을수록 다른 주주들의 의결권 비중만 늘어난다는 맹점이 있다. 3조 1000억 원의 차입금을 대부분 소진해야 하는 자금 부담도 크다.

최 회장 측의 자사주 공개매수가 오는 23일 끝나는 만큼 3거래일 이후인 28일에는 고려아연의 지분 구조가 새롭게 바뀔 전망이다. MBK 측은 조만간 임시 주주총회를 소집해 새 이사회를 구성하는 방안을 추진할 것으로 예상된다. 이때 주총 출석률도 의결권 향방에 변수가 될 수 있다.

한편 고려아연 지분 1.85%를 보유한 영풍정밀의 경우 최 회장 쪽이 경영권 방어에 성공할 가능성이 높다는 게 업계의 중론이다. 최 회장은 11일 공개매수가를 MBK(3만 원)보다 높은 3만 5000원으로 책정했음에도 시장 반응이 미지근하자 장 종료 뒤 매수 물량을 25%에서 35%로 확대했다. 최 회장 일가는 영풍정밀 경영권을 MBK에 뺏기진 않더라도 약 1929억 원을 사재로 출연해야 하는 부담을 안게 됐다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![[단독] 이수페타시스 "유상증자 강행…상반기 중 밸류업 공시"](https://newsimg.sedaily.com/2025/01/07/2GNLMW2L73_9_s.jpeg)

![[단독]MBK "고려아연, 이사회 전면 개편 필수…韓 대기업이 탐낼 회사로 키울 자신"](https://newsimg.sedaily.com/2025/01/08/2GNM40NU9W_1_s.jpg)

![[단독] 마녀공장, '3700억 몸값'으로 케이엘앤파트너스가 인수](https://newsimg.sedaily.com/2025/01/03/2GNJTM1P3W_9_s.png)