한국은행 외자운용원이 미국 회사채 상장지수펀드(ETF)에 집중 투자했다가 1년 만에 별다른 수확 없이 대거 정리한 것으로 확인됐다. 2022년 3분기 환율 변동성을 줄이려 외환시장에 개입하는 과정에서 미국 국채 등 정부채를 대거 매도했는데 이를 다시 채워 넣기 위해 수익률을 포기하고 회사채 ETF 일부를 내다 판 것이다.

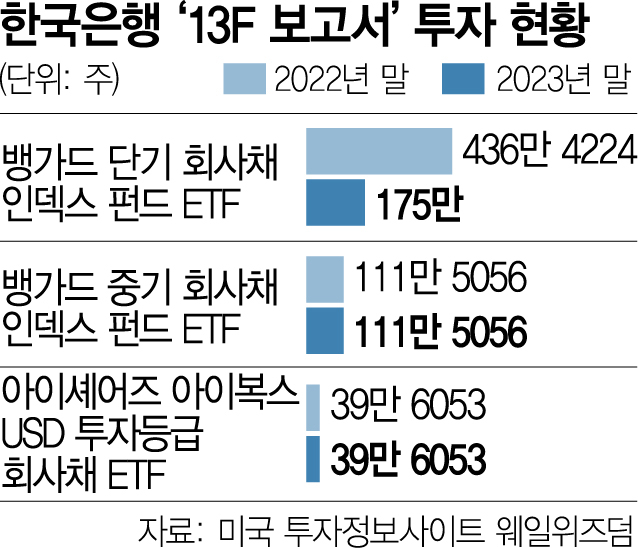

18일 한은이 미국 증권거래위원회(SEC)에 제출한 보유주식 현황보고서(13F)에 따르면 한은 외자운용원은 지난해 4분기 ‘뱅가드 단기 회사채 인덱스 펀드 ETF(VCSH)’ 261만 4224주를 매도했다. 2022년 4분기 해당 ETF를 436만 4224주를 매수했는데 1년 만에 60%를 매도하고 175만 주만 남겨둔 것이다. 외자운용원이 보유한 VCSH 시장 가치 규모는 3억 2814만 달러에서 1억 3549만 달러로 감소했다.

2022년 말 VCSH의 평균 매수 가격은 1주당 74.866달러다. 해당 ETF는 지난해 10월까지도 1달러당 74~75달러 수준을 오가다가 연말이 돼서야 77달러를 넘겼다. 구체적인 매도 가격은 공개되지 않았으나 거래비용 등을 감안하면 간신히 손실을 면한 수준으로 추정된다. 금융투자 업계 관계자는 “해당 회사채 ETF를 팔지 않고 조금만 더 보유했으면 더 많은 수익률을 거둘 수 있었을 것”이라고 아쉬워했다.

외자운용원이 VCSH를 1년 동안 보유하다가 수익을 거의 남기지 못하고 내다 판 것은 불가피한 결정이었다는 설명이다. 외환 당국은 2022년 3분기 원·달러 환율이 1440원까지 상승하는 등 외환시장 변동성이 커지자 시장에 개입하는 과정에서 규정상 미국 국채를 우선 매도해 재원을 조달했다. 이후 미국 국채 비중을 다시 늘리는 자산 재조정 과정에서 회사채 ETF를 팔 수밖에 없었다는 설명이다.

다만 VCSH와 함께 매수했던 ‘뱅가드 중기 회사채 인덱스 펀드 ETF(VCIT)’, ‘아이셰어즈 아이복스 USD 투자등급 회사채 ETF(LQD)’ 등은 아직 팔지 않고 보유 중이다. 한은은 외화자산 효율성 제고를 위해 회사채 ETF 투자를 지속한다는 방침이다. 한은 외자운용원 관계자는 “외화자산을 중장기적인 관점에서 비중을 맞춰 투자하는 과정에서 나타난 결과”라며 “미국 국채 등 정부채 이외 자산은 수익성 전망 등을 살펴 비중을 늘리는 등 탄력적으로 대응할 것”이라고 했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![[속보] 원달러 환율 1450원 돌파…15년 9개월 만](https://newsimg.sedaily.com/2024/12/19/2DI6JVY3T5_3_s.jpeg)

![[단독] 국민연금이 퇴직연금 운용? 정부 “사회적 리스크 크다” 반대 결론](https://newsimg.sedaily.com/2024/12/22/2DI7Y1AAEZ_3_s.jpg)

![[단독] 경기 북부 최대 포천 칸리조트 매각 유찰](https://newsimg.sedaily.com/2024/12/20/2DI71GD1SL_1_s.jpg)

![[주식 초고수는 지금] 유한양행, '렉라자' 세계 진출 가시화에 순매수 1위](https://newsimg.sedaily.com/2024/12/19/2DI6JRDPX1_1_s.png)

![[단독] 롯데케미칼, EOD 위기 풀 사채권자집회 다음달 19일로](https://newsimg.sedaily.com/2024/11/26/2DGZUFEGZ1_4_s.jpg)

![[단독]롯데, 컨틴전시플랜 세운다…사업권 유동화 방안도 검토](https://newsimg.sedaily.com/2024/11/28/2DH0REYOFH_7_s.jpg)

![[속보]국민연금, 두산 분할합병 '사실상 기권' 결정](https://newsimg.sedaily.com/2024/12/09/2DI1ZJRSCV_4_s.jpg)

![[단독]롯데백화점 수도권 점포 폐점 수순…부산 동래 상권 점포도 검토](https://newsimg.sedaily.com/2024/11/27/2DH0B9GA7E_5_s.jpeg)