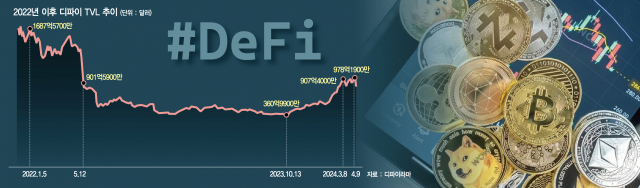

테라·루나 폭락 사태 이후 한동안 움츠러들었던 탈중앙화 금융(De-Fi·디파이) 시장이 다시 기지개를 켜고 있다. 보유한 가상자산을 활용해 이자 수익을 극대화하는 수단이 다양해지면서 디파이 생태계에 예치된 자금 규모도 약 2년 만에 900억 달러(약 124조 원)를 돌파했다. 가상자산을 사고파는 데 그치지 않고 다양한 블록체인 금융 상품이 등장했다는 점은 산업 발전 측면에서 긍정적이라는 평가다. 다만 최근 인기 있는 디파이 서비스는 파생 구조인 탓에 가상자산 하락장에서 변동성이 커질 수 있다는 우려도 제기된다.

17일 디파이라마 기준 디파이 서비스에 예치된 자산 규모(Total Value Locked·TVL)는 약 866억 달러(120조 1055억 원)를 기록했다. 연초 대비 약 57% 늘었다. 3월에는 테라·루나 폭락 이후 처음으로 900억 달러를 돌파하기도 했다. 오태완 INF크립토랩 대표는 “디파이 TVL은 블록체인에서 활발하게 움직이는 자금이자 일종의 스마트 머니로 볼 수 있다”면서 “디파이 TVL 증가는 단순히 가상자산 매매 자금 증가에 그치지 않고 블록체인에 묶여 있는 자금이 늘어났다는 점에서 긍정적”이라고 진단했다. 디파이를 신뢰하고 맡기는 자금이 늘어났다는 사실이 블록체인 생태계 발전 측면에서 유의미하다는 설명이다.

디파이는 은행 등 중앙화 기관을 거치지 않고 블록체인 기반으로 운영되는 탈중앙화 금융이다. 일정 조건이 충족되면 자동으로 계약이 실행되는 스마트컨트랙트를 활용, 코드만으로 대출 등 다양한 금융 서비스를 만들 수 있다. 코드를 어떻게 조합하느냐에 따라 레고를 쌓듯 디파이를 다채롭게 구성할 수 있어 ‘머니 레고’라고 부르기도 한다. 이러한 디파이 서비스에 자금을 맡기면 이자 수익을 얻을 수 있다. 덕분에 2021년에는 디파이 TVL이 약 1600억 달러까지 불어나기도 했다. 일명 ‘디파이 서머(디파이의 뜨거운 여름)’라고 불리는 시기다. 그러나 이듬해인 2022년 테라·루나 폭락 사태로 디파이 유행은 막을 내렸다. 두 코인의 발행사인 테라폼랩스는 디파이 서비스 앵커프로토콜에서 연이율 20%를 내세워 막대한 자금을 끌어모았다. 그러나 토큰 가격이 폭락하며 앵커프로토콜도 붕괴됐다. 이후 디파이 전반에 대한 신뢰도가 떨어지면서 지난해 10월에는 TVL이 약 360억 달러까지 쪼그라들었다.

주춤했던 디파이 시장에 활기를 불어넣은 건 이더리움 ‘리스테이킹(재예치)’ 프로젝트다. 이더리움은 2022년부터 투자자들이 이더리움을 스테이킹(예치)해 이더리움 블록체인 검증 작업에 참여하는 대신 이더리움으로 보상받을 수 있게 했다. 리스테킹은 여기서 한 발 더 나아가 예치된 이더리움을 재차 예치한다는 의미다. 이를 통해 투자자는 스테이킹 수익에 이어 리스테이킹 수익까지 받고 검증 참여자가 늘어난 블록체인의 보안성은 높아진다.

인기에 힘입어 리스테이킹 대표 주자로 꼽히는 아이겐레이어는 실리콘밸리 대표 벤처캐피털(VC) 앤드리슨호로위츠(a16z)로부터 1억 달러(약 1385억 원)를 투자받았다. 김남웅 포필러스 대표는 “최근 리스테이킹 등 이자 수익을 극대화할 수 있는 여러 상품이 등장했다”면서 “가상자산을 그저 보유하는 것은 기회 비용이 크기 때문에 디파이로 이자 수익과 자산 가격 상승 둘 다 노리는 투자자가 많아졌다”고 짚었다.

디파이 접근성이 높아졌다는 점도 TVL 증가에 영향을 미쳤다. 남두완 스테이블랩 최고운영책임자(COO)는 “바이낸스 월렛, 오케이엑스 월렛 등 가상자산 거래소와 연결된 가상자산 지갑으로 손쉽게 디파이를 접할 수 있게 됐다”고 전했다. 이전까지 디파이를 이용하려면 거래소에서 우선 가상자산을 매입한 후 다시 개인지갑으로 옮겨야 했다. 그러나 최근에는 글로벌 거래소 지갑에서 곧바로 디파이를 이용할 수 있게 됐다. 남 COO는 상대적으로 수수료가 저렴한 베이스·블라스트 등 이더리움 레이어2(L2) 기반 디파이 활성화에도 주목했다. 그는 “2021년과 비교하면 사용자들이 사용자환경·경험(UI·UX)을 더욱 중시하고 수수료에도 민감하게 반응하는 모습”이라고 전했다.

다만 투기성과 변동성에 대한 우려도 있다. 남 COO는 “현재 디파이 시장은 투기성에 힘입어 성장한 측면이 있다”고 지적했다. 오 대표도 “최근 디파이는 파생 서비스의 파생인 리스테이킹 중심으로 성장하고 있어 약세장에서 구조적 리스크가 발생할 수 있다”고 우려했다. 가상자산 상승장이 이어져야 안정적인 보장이 이뤄지는 구조다 보니 가격이 떨어질 경우 연쇄적으로 시스템이 흔들릴 수 있다는 설명이다. 반면 김 대표는 “시장 상황이 안 좋아질 경우 영향을 받을 수는 있다”면서도 “과거와 달리 무차별한 연이자율을 내세우지 않고 지속 가능성을 기반으로 한 상품 설계에 초점을 둔 프로젝트가 많아져 좀더 안정적인 디파이 시장이 구축될 것”이라고 기대했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![“떨어졌을 때 줍줍하자”…에이피알, 순매수 1위 [주식 초고수는 지금]](https://newsimg.sedaily.com/2025/08/13/2GWLZ3VWZU_1_s.png)

![[단독] 쓰러지는 예비유니콘들…'빚더미'에 기보도 부담](https://newsimg.sedaily.com/2025/08/12/2GWLKFKIOX_1_s.jpeg)

![[단독] 빠르게 돌아가는 신세계 투자시계…포터리 인수 SI로](https://newsimg.sedaily.com/2025/08/12/2GWLJNF75T_6_s.jpg)

![[단독] '이공이공'도 상장 착수…K뷰티, IPO시장 진격](https://newsimg.sedaily.com/2025/08/11/2GWL2MWKGH_3_s.png)

![[단독] 트러스톤 ‘조용한 행동주의’로 전략 선회…5000억 펀드 만든다](https://newsimg.sedaily.com/2025/08/11/2GWL145YXB_1_s.jpeg)

![[단독]"제2 타다 사태 막자" 카카오·택시 동맹](https://newsimg.sedaily.com/2025/08/14/2GWMHIVZEM_2_s.jpeg)

![美대사대리 다음엔 트럼프?…울산 조선소 시찰에 조선株 ‘들썩’ [줍줍리포트]](https://newsimg.sedaily.com/2025/08/14/2GWMED9W9F_1_s.jpg)

![한국금융지주, 사상 첫 신종자본증권 발행…9월 최대 5000억 원 [마켓시그널]](https://newsimg.sedaily.com/2025/08/12/2GWLKI8NID_1_s.jpeg)

![[단독]트럼프 장남 투자사, 국내시장 상륙한다](https://newsimg.sedaily.com/2025/07/25/2GVHKGT2UT_9_s.jpg)

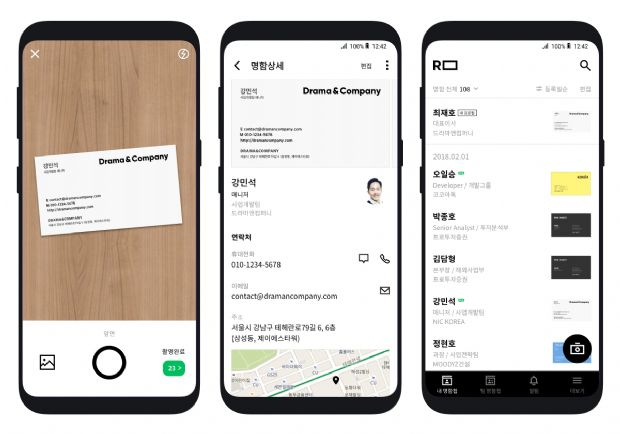

![[단독] '국민 명함앱' 리멤버, 5000억에 매각](https://newsimg.sedaily.com/2025/08/10/2GWKM023NQ_4_s.png)

![[단독]VL인베, 베올리아의 폐기물 계열사 인수 추진](https://newsimg.sedaily.com/2025/07/18/2GVED9Q9LJ_6_s.jpg)

![[단독] 트럼프 주니어, 韓 공략 본격화…쓱닷컴서 투자 기업 상품 출시](https://newsimg.sedaily.com/2025/08/06/2GWIRUGB2C_1_s.jpg)

![[단독] ‘페이커 군단’ T1 경영권 매각 착수, 美 컴캐스트가 품나](https://newsimg.sedaily.com/2025/07/31/2GVKBAOOOY_9_s.jpg)