한국금융지주(071050)가 창사 이래 처음으로 신종자본증권을 발행한다. 지주사가 최근 한국투자저축은행·한국투자증권 등 자회사에 대한 지원을 대폭 늘리면서 늘어난 재무 부담을 자본성 증권으로 충당하려는 전략으로 풀이된다.

12일 전자공시시스템에 따르면 한국금융지주는 전날 이사회를 열고 2500억 원 규모의 30년 만기(5년 콜옵션) 신종자본증권을 공모 방식으로 발행하기로 결정했다. 발행 예정 금리는 연 4%중반대(5년 만기 국고채권 최종 호가 수익률+2%포인트)가 될 것으로 전망되며 수요예측 결과에 따라 최대 5000억 원까지 증액 한도를 열어뒀다. SK증권·KB증권·키움증권이 발행 대표 주관사를 맡았다. 발행 예정일은 다음 달 10일이다.

한국금융지주의 신종자본증권 발행은 2003년 출범 후 이번이 처음이다. 지금까지 한국금융지주는 자회사로부터 받은 배당금과 일반 회사채로 조달한 자금을 통해 인수합병(M&A), 자회사 출자 등의 자금을 집행해왔다.

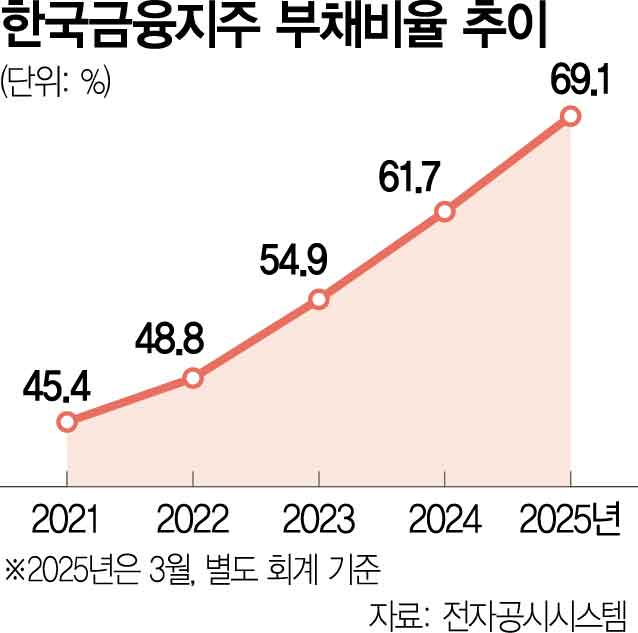

한국금융지주는 신종자본증권 발행 목적을 자회사 자금 지원을 위한 운영자금이라고 밝혔으나 실제로는 최근 몇 년 사이 악화한 재무 건전성 비율을 개선하려는 목적이 강한 것으로 풀이된다. 한국금융지주의 부채비율은 별도 회계 기준 2021년 45.4%에서 올 1분기 말 69.1%까지 높아졌다. 한국금융지주의 이중레버리지비율(자본 대비 자회사 출자액 비율)도 1분기 말 122.3%로 금융 당국 권고치(130% 이하)에 근접해 있다.

한국금융지주의 재무 건전성 지표가 악화한 건 2016년 이후 자회사에 대한 자금 지원 부담이 지속된 영향이다. 한국금융지주는 지난해 말 한국투자증권에 3000억 원의 유상증자를 단행했고 올 3월에도 한국투자증권이 발행한 7000억 원의 신종자본증권을 전액 인수했다. 한국투자캐피탈에 제공한 지급보증 한도는 올 3월 말 기준 약 2조 2000억 원(실행 1조 6500억 원)으로 2조 원 이상 유지되고 있으며 국내외 부동산 경기 둔화로 한국투자저축은행·한국투자부동산신탁 등에 대한 지원 부담 역시 가중되는 상황이다. 나이스신용평가는 “자회사 투자자산이 한국투자증권·한국투자캐피탈을 중심으로 크게 늘어 올 3월 말 기준 8조 6000억 원에 이르렀다”며 “보험사 인수 등 사업 다각화 노력이 지속될 경우 추가적인 자금 부담이 발생할 수 있다”고 짚었다.

한국금융지주는 신종자본증권 공모 수요가 5000억 원에 미치지 못한다면 사모 방식을 통한 추가 조달도 검토하고 있는 것으로 전해졌다. 자본성 증권으로 5000억 원을 조달해야 재무 건전성 비율을 유의미하게 개선할 수 있다는 판단에서다. 한국금융지주는 신종자본증권 5000억 원 발행 시 부채비율과 이중레버리지비율이 각각 60.86%, 115%로 떨어질 것으로 기대했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![[단독] '국민 명함앱' 리멤버, 5000억에 매각](https://newsimg.sedaily.com/2025/08/10/2GWKM023NQ_4_s.png)

![[단독] 트럼프 주니어, 韓 공략 본격화…쓱닷컴서 투자 기업 상품 출시](https://newsimg.sedaily.com/2025/08/06/2GWIRUGB2C_1_s.jpg)

![[단독] '100조 운용' 美헤지펀드, 韓증시에 4000억 투자](https://newsimg.sedaily.com/2025/08/05/2GWIC2UVZ5_7_s.png)

![[단독] 지드래곤 소속사, 코스피 상장 추진](https://newsimg.sedaily.com/2025/08/08/2GWJP63SZQ_8_s.png)

![[단독] 금감원, '특허 사태' 인투셀 상장 과정 들여다본다](https://newsimg.sedaily.com/2025/08/08/2GWJP6S6SY_5_s.jpg)

![[단독] 與, 400조 퇴직연금시장서 국민연금 역할 키운다](https://newsimg.sedaily.com/2025/08/05/2GWIBUUS6A_10_s.jpg)

![[단독]트럼프 장남 투자사, 국내시장 상륙한다](https://newsimg.sedaily.com/2025/07/25/2GVHKGT2UT_9_s.jpg)

![[단독]VL인베, 베올리아의 폐기물 계열사 인수 추진](https://newsimg.sedaily.com/2025/07/18/2GVED9Q9LJ_6_s.jpg)

![[단독] ‘페이커 군단’ T1 경영권 매각 착수, 美 컴캐스트가 품나](https://newsimg.sedaily.com/2025/07/31/2GVKBAOOOY_9_s.jpg)

![[단독]SK해운 매각 좌초…HMM 우협 박탈](https://newsimg.sedaily.com/2025/08/01/2GWGIAD9Y6_3_s.jpg)

![[단독]미래에셋, 2차전지 천보 자회사 2대 주주 된다](https://newsimg.sedaily.com/2025/07/18/2GVEC93H8L_2_s.jpg)