LG전자(066570)가 자회사인 ‘LG전자 인도법인(LGEIL)’의 기업공개(IPO)를 본격 추진한다. 현대차에 이어 인도 증시에 상장하는 두 번째 한국 기업이 될 것으로 전망된다.

27일 산업계와 투자은행(IB) 업계에 따르면 LG전자는 모건스탠리·JP모건과 현지 금융사 등 4곳을 IPO 주관사로 선정하고 상장 작업을 진행하고 있다. 한국 증권사는 인도 IPO 주관과 관련한 인가가 없어 한 곳도 참여하지 못했다.

LG전자 인도법인은 연내 인도 증시의 상장 심사를 담당하는 인도증권거래위원회(SEBI)에 예비투자설명서(DRHP)를 제출할 것으로 전해졌다. 증권신고서 제출 후 기관투자가 대상 수요예측을 통해 공모가를 확정하는 국내 상장 과정과 달리 인도에서는 예비 심사를 통과하면 곧바로 공모가와 상장 일정을 확정한다. LG전자가 보유한 주식의 일부를 매각하는 구주 매출 방식을 통해 1조 원가량의 자금 조달을 목표로 하는 것으로 알려졌다.

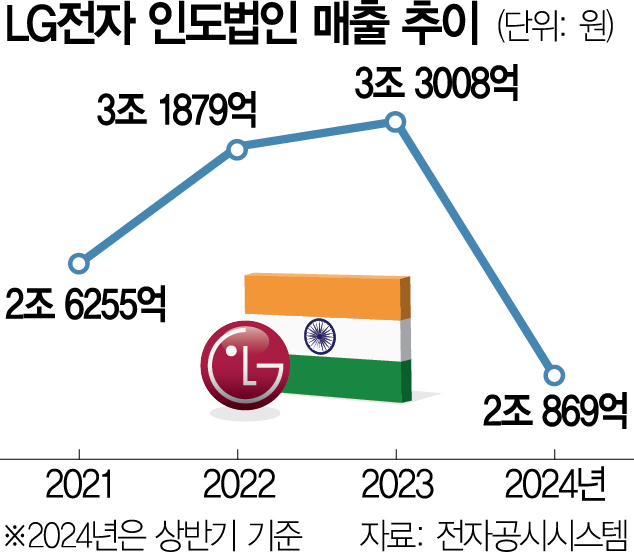

LG전자가 지분 100%를 보유하고 있는 인도법인은 1997년 설립됐다. LG전자는 시장점유율을 높이기 위해 연구개발(R&D)부터 생산·판매에 이르는 시스템을 모두 현지에서 일원화했다. 최근 인도 내 가전 수요가 폭발적으로 늘면서 LG전자 인도법인의 올 상반기 매출(2조 869억 원)은 처음으로 2조 원을 돌파하기도 했다. 이는 지난해 같은 기간 매출(1조 8151억 원)보다 14% 증가한 수치며 지난해 총매출(3조 3008억)의 58% 수준이다. 상반기 순이익(1982억 원) 역시 전년 동기(1553억 원) 대비 27% 급증해 역대 최대 실적을 달성했다.

조주완 LG전자 사장도 이날 공개된 블룸버그텔레비전과의 인터뷰에서 즉답을 피했지만 IPO가 사업 확장을 위해 유력한 선택지라는 점을 부인하지 않았다. 조 사장은 “IPO와 관련해 인도 시장에서 일어나는 일들을 주의 깊게 보고 있으며 유사 산업 및 IPO 사례들을 유심히 지켜보고 있다”고 말했다. LG전자 C레벨 경영진이 인도법인 IPO 추진과 관련해 공개적으로 발언한 것은 이번이 처음이다.

조 사장은 “지금으로서는 확정된 것이 없다”면서도 “IPO는 우리가 고려할 수 있는 많은 옵션 중 하나다. 글로벌 투자자들 사이에서 관심이 늘어나고 있는 것으로 안다”고 강조했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![[속보] 원달러 환율 1450원 돌파…15년 9개월 만](https://newsimg.sedaily.com/2024/12/19/2DI6JVY3T5_3_s.jpeg)

![[단독] 국민연금이 퇴직연금 운용? 정부 “사회적 리스크 크다” 반대 결론](https://newsimg.sedaily.com/2024/12/22/2DI7Y1AAEZ_3_s.jpg)

![[단독] 경기 북부 최대 포천 칸리조트 매각 유찰](https://newsimg.sedaily.com/2024/12/20/2DI71GD1SL_1_s.jpg)

![[주식 초고수는 지금] 유한양행, '렉라자' 세계 진출 가시화에 순매수 1위](https://newsimg.sedaily.com/2024/12/19/2DI6JRDPX1_1_s.png)

![[단독] 롯데케미칼, EOD 위기 풀 사채권자집회 다음달 19일로](https://newsimg.sedaily.com/2024/11/26/2DGZUFEGZ1_4_s.jpg)

![[단독]롯데, 컨틴전시플랜 세운다…사업권 유동화 방안도 검토](https://newsimg.sedaily.com/2024/11/28/2DH0REYOFH_7_s.jpg)

![[속보]국민연금, 두산 분할합병 '사실상 기권' 결정](https://newsimg.sedaily.com/2024/12/09/2DI1ZJRSCV_4_s.jpg)

![[단독]롯데백화점 수도권 점포 폐점 수순…부산 동래 상권 점포도 검토](https://newsimg.sedaily.com/2024/11/27/2DH0B9GA7E_5_s.jpeg)