공모가 과열, 새내기주 급락 등 냉온탕을 오갔던 올해 기업공개(IPO) 시장이 ‘상고하저’의 경향 속에 전년 대비 약 11% 성장했다. 4분기 잇단 상장 철회 사태로 기대에는 다소 못 미친 결과지만 KB증권·한국투자증권 등 인수 실적 상위 증권사의 리스크 관리 능력도 빛을 발했다는 평가가 나온다.

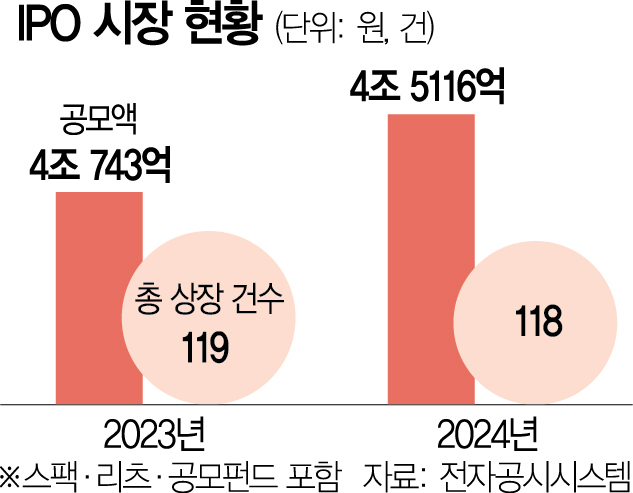

23일 서울경제신문이 올해 국내 증시에 상장했거나 연내 상장을 완료할 118개 종목(스팩·리츠·공모펀드 포함)을 전수 분석한 결과 IPO 시장의 총공모액은 4조 5116억 원으로 집계됐다. 지난해 4조 743억 원과 비교하면 10.7% 늘었다. 기관투자가 대상 수요예측 후 공모가가 최종 확정된 쓰리에이로직스·파인메딕스의 공모액을 합친 수치다.

업계에서는 2022년 초 LG에너지솔루션 상장 이후 바닥을 쳤던 공모주 시장이 완만한 회복세를 보이고 있다고 분석했다. 올해 상장 건수는 총 118건으로 지난해(119건)와 비슷했고 스팩 등을 제외한 일반 기업 기준으로는 지난해 82건보다 소폭 감소한 77건이었다. 상장 건수가 조금 줄었음에도 총공모액이 늘어났다는 것은 시가총액이 더 큰 기업들이 보다 적극적으로 증시 입성에 도전한 결과로 풀이된다.

다만 공모가 희망 범위 상단 기준 시가총액이 최대 9840억 원에 달했던 케이뱅크가 투자심리 위축으로 상장을 철회했고 12·3 계엄 사태로 중소형 코스닥 종목들도 줄줄이 상장을 미루면서 상반기보다 시장 동력이 떨어졌다는 우려도 나온다. 내년 초 상장을 추진하는 DN솔루션즈·케이뱅크·서울보증보험도 시장 상황을 면밀히 살피며 증권신고서 제출 시점을 고민하고 있다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![[속보] 원달러 환율 1450원 돌파…15년 9개월 만](https://newsimg.sedaily.com/2024/12/19/2DI6JVY3T5_3_s.jpeg)

![[단독] 국민연금이 퇴직연금 운용? 정부 “사회적 리스크 크다” 반대 결론](https://newsimg.sedaily.com/2024/12/22/2DI7Y1AAEZ_3_s.jpg)

![[단독] 경기 북부 최대 포천 칸리조트 매각 유찰](https://newsimg.sedaily.com/2024/12/20/2DI71GD1SL_1_s.jpg)

![[주식 초고수는 지금] 유한양행, '렉라자' 세계 진출 가시화에 순매수 1위](https://newsimg.sedaily.com/2024/12/19/2DI6JRDPX1_1_s.png)

![[단독] 롯데케미칼, EOD 위기 풀 사채권자집회 다음달 19일로](https://newsimg.sedaily.com/2024/11/26/2DGZUFEGZ1_4_s.jpg)

![[단독]롯데, 컨틴전시플랜 세운다…사업권 유동화 방안도 검토](https://newsimg.sedaily.com/2024/11/28/2DH0REYOFH_7_s.jpg)

![[속보]국민연금, 두산 분할합병 '사실상 기권' 결정](https://newsimg.sedaily.com/2024/12/09/2DI1ZJRSCV_4_s.jpg)

![[단독]롯데백화점 수도권 점포 폐점 수순…부산 동래 상권 점포도 검토](https://newsimg.sedaily.com/2024/11/27/2DH0B9GA7E_5_s.jpeg)