공모주 투자심리가 롤러코스터처럼 요동쳤던 올해 국내 증시에서 KB증권이 HD현대마린솔루션(443060)·엠앤씨솔루션(484870)(MNC솔루션) 같은 ‘대어’ 상장을 이끌며 기업공개(IPO) 왕좌를 탈환했다. 하반기 유망 기업들조차 줄줄이 상장을 철회하는 상황에서도 안정적인 세일즈 능력이 돋보였다는 평가다. 전통의 강호인 NH투자증권(005940)이 대어의 상장 철회 여파로 실적이 부진했던 가운데 굵직한 코스닥 딜을 완수한 삼성증권의 약진도 두드러졌다.

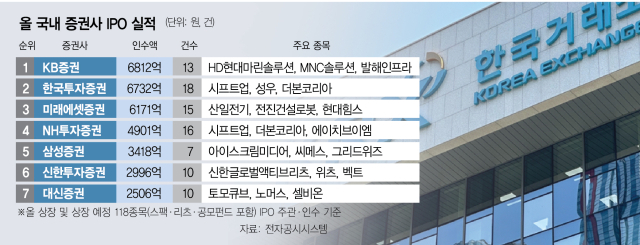

23일 서울경제신문이 올 국내 증시에 상장했거나 연내 상장을 완료할 118개 종목(스팩·리츠·공모펀드 포함)을 분석한 결과 공모 물량 인수액 기준 KB증권이 6812억 원으로 국내 증권사 중 1위를 차지했다. KB증권은 2위인 한국투자증권(6732억 원)을 간발의 차이로 따돌렸다. 2022년 LG에너지솔루션(373220) 대표 주관으로 IPO 실적 1위에 오른 뒤 2년 만이다.

3위는 지난해 1위였던 미래에셋증권(006800)(6171억 원)이었으며 NH투자증권(4901억 원), 삼성증권(3418억 원), 신한투자증권(2996억 원), 대신증권(003540)(2506억 원), 하나증권(1729억 원), 키움증권(039490)(1207억 원) 등이 뒤를 이었다.

KB증권의 상장 주관 및 인수 건수는 13건으로 한국투자증권(18건)에 비해 다소 적었지만 비교적 규모가 큰 종목의 주관·인수 업무를 맡았다는 점이 실적 개선에 주효하게 작용했다. 지난해에는 단일 종목 기준 인수액이 1000억 원이 넘는 딜이 한 건도 없었지만 올해에는 HD현대마린솔루션(인수액 2153억 원), MNC솔루션(1404억 원), KB발해인프라(415640)펀드(960억 원) 등 코스피 ‘대어’들이 효자 노릇을 했다. 특히 MNC솔루션과 발해인프라 상장은 공모주 투자심리가 급격하게 얼어붙은 상황에서 진행됐다는 점이 높이 평가받는다. KB증권은 코스닥 IPO에서도 제일엠앤에스(412540)(528억 원), 탑런토탈솔루션(336680)(450억 원), 와이제이링크(209640)(427억 원) 등 중형급 딜에 집중했다.

다만 업계에서는 올 상반기까지만 해도 KB증권의 압도적인 1위를 전망했던 만큼 다소 아쉬움이 남는 성적표라는 해석도 나온다. 공모가 하단 기준 인수 물량만 2337억 원어치였던 케이뱅크의 상장 철회가 대표적이다. 12·3 계엄 사태 여파로 KB증권이 단독 주관을 맡은 삼양엔씨켐(공모액 176억 원)도 내년 1월로 상장을 미뤘다. 또 KB금융그룹이 야심 차게 준비했던 발해인프라가 일반 청약서 대규모 미달을 기록하면서 KB증권은 실권주 상당수를 떠안아야 했다.

케이뱅크 같은 대어들의 상장 철회는 다른 증권사들의 순위에도 직접적인 영향을 미쳤다. 특히 한국투자증권의 경우 바이오 대어이자 단독 대표 주관사를 맡았던 오름테라퓨틱(공모액 900억 원)의 상장 연기에 아쉬움이 클 수밖에 없다. IPO 하우스 ‘빅3(한국투자증권·미래에셋증권·NH투자증권)’로 꼽히는 NH투자증권은 케이뱅크 철회로 나머지 빅2에 비해 실적이 1000억 원 이상 벌어졌다. 키움증권의 경우 에이스엔지니어링이 상장을 철회하면서 창사 이래 첫 코스피 IPO 주관을 내년으로 미루게 됐다.

올해부터 본격적으로 IPO 사업 확장에 나선 중소형 증권사도 눈에 띈다. 유진투자증권(001200)은 올 공동 주관 1건(씨메스), 스팩 상장 2건, 인수 2건(M83·한켐)을 진행했다. 2022년과 2023년에는 IPO 실적이 없었지만 지난해 조직 개편 이후 성과가 점차 나타나고 있다. 올 LS그룹에 편입한 후 IB 부문을 재건 중인 LS증권도 올 7월 이베스트스팩6호(478110)를 상장시켰다. 2020년 이베스트스팩5호 상장 이후 약 4년 만이다.

내년에는 연초부터 LG CNS, DN솔루션즈, 서울보증보험, 케이뱅크 등 대어들이 상장에 추진하는 만큼 증권사 간 실적 경쟁이 더욱 치열하게 펼쳐질 것으로 전망된다. 연말 상장을 연기했던 코스닥 종목들도 줄줄이 재도전을 준비하고 있다. 특히 한국투자증권과 NH투자증권은 IPO본부장을 수년 만에 교체하면서 왕좌 탈환 의지를 불태우고 있다. 업계 관계자는 “어떤 딜을 성공시켰느냐보다는 어떤 딜이 망가지지 않았느냐가 올 IPO 시장의 순위를 갈랐다”며 “증시 불확실성이 장기화하고 있는 만큼 내년 상반기까지도 위기관리 능력이 뛰어난 증권사가 좋은 성과를 거둘 것”이라고 말했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![[속보] 원달러 환율 1450원 돌파…15년 9개월 만](https://newsimg.sedaily.com/2024/12/19/2DI6JVY3T5_3_s.jpeg)

![[단독] 국민연금이 퇴직연금 운용? 정부 “사회적 리스크 크다” 반대 결론](https://newsimg.sedaily.com/2024/12/22/2DI7Y1AAEZ_3_s.jpg)

![[단독] 경기 북부 최대 포천 칸리조트 매각 유찰](https://newsimg.sedaily.com/2024/12/20/2DI71GD1SL_1_s.jpg)

![[주식 초고수는 지금] 유한양행, '렉라자' 세계 진출 가시화에 순매수 1위](https://newsimg.sedaily.com/2024/12/19/2DI6JRDPX1_1_s.png)

![[단독] 롯데케미칼, EOD 위기 풀 사채권자집회 다음달 19일로](https://newsimg.sedaily.com/2024/11/26/2DGZUFEGZ1_4_s.jpg)

![[단독]롯데, 컨틴전시플랜 세운다…사업권 유동화 방안도 검토](https://newsimg.sedaily.com/2024/11/28/2DH0REYOFH_7_s.jpg)

![[속보]국민연금, 두산 분할합병 '사실상 기권' 결정](https://newsimg.sedaily.com/2024/12/09/2DI1ZJRSCV_4_s.jpg)

![[단독]롯데백화점 수도권 점포 폐점 수순…부산 동래 상권 점포도 검토](https://newsimg.sedaily.com/2024/11/27/2DH0B9GA7E_5_s.jpeg)