“인프라는 수요 변동이 적고 물가 상승에 따라 통행료가 인상됩니다. 차입비율(자본금의 30% 한도)도 낮아서 안정적인 투자처로 알려져 있습니다. 상장 후 연 7% 중후반 수준의 배당수익률이 기대돼 기관과 개인 모두에게 매력적인 투자처가 될 것입니다.”

김형윤 KB자산운용 대체투자부문장(전무)은 1일 서울 여의도 사무실에서 서울경제신문과 만나 KB발해인프라투융자회사(발해인프라)가 갖는 투자 매력에 대해 “연 6%대의 리츠(부동산위탁관리회사)에 비해 배당수익률이 높아서 상장 이후 주가 상승도 기대하고 있다”며 이같이 말했다.

김 전무는 “특히 투융자집합기구 전용계좌로 투자할 경우 1인당 1억 원 한도로 15.4%의 배당소득 분리과세의 혜택이 있어 금융종합소득과세를 걱정하는 개인투자자에게 좋은 투자처가 될 것”이라고 강조했다.

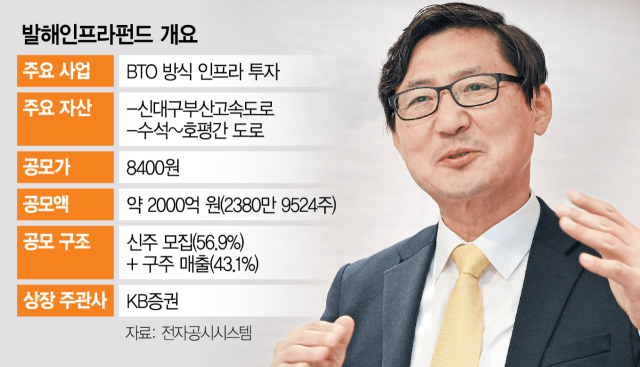

기업공개(IPO)를 추진하고 있는 발해인프라는 도로·터널 등 민자 사회간접자본(SOC)의 주식과 대출에 투자(BTO 방식)하는 펀드다. 인프라 시설에서 수취하는 통행료를 바탕으로 배당금과 대출원리금을 지급받고 이익을 주주들에게 분배하는 구조다. 2006년 국민은행을 비롯한 17개 기관이 1조 1900억 원을 출자해 조성됐으며 운용사는 KB자산운용이다. 발해인프라가 코스피 시장에 상장하게 되면 2006년 맥쿼리인프라에 이은 17년 만의 공모 인프라 펀드이자 1호 상장 토종 인프라 펀드가 된다.

김 전무는 “그간 신대구부산고속도로, 부산김해경전철, 수석~호평간 도로, 용마터널, 산성터널, 수원북부순환도로 등 8개 자산에 투자했으며 이 중 의정부경전철, 군장신항만은 연 8% 이상 수익률로 투자금을 회수했다”고 말했다.

그는 현재 발해인프라 자산 68%를 차지하는 신대구부산고속도로에 제기되는 수익성 저하 우려와 관련해서는 “최소수익보장(MRG)이 종료되더라도 수익에 큰 변동이 없다”고 말했다. MRG는 인프라의 실제 운영수입이 민간사업자의 예상수익에 미치지 못하면 정부나 지방자치단체에서 차액을 지원하는 제도로 신대구부산고속도로 MRG는 2026년 2월 만료를 앞두고 있다.

김 전무는 “도로 매출의 1/3을 차지하는 MRG는 선순위대출금 상환에 쓰이고 있는데, 내년 6월 대출금을 모두 상환할 계획”이라며 “대출 상환 이후에는 도로운영비를 제외한 대부분의 수익이 배당재원으로 활용될 예정”이라고 설명했다. 발해인프라는 신대구부산고속도로 지분 50.1%를 보유하고 있다.

김 전무는 추가 자산 편입 계획과 관련 “인프라 사업은 건설 기간이 3~5년 소요되며 자금이 분할 투입되기 때문에 자금 소요가 일시에 몰리지 않는다”고 말했다. 이어 “발해인프라의 신용등급은 ‘AA-’급으로 우량하며 향후 유상증자, 차입, 회사채 발행 등을 적절히 활용해 수익성이 검증된 사업 위주로 투자를 진행할 것”이라고 강조했다.

이날 증권신고서 효력이 발생한 발해인프라의 공모가는 8400원, 공모 규모는 약 2000억 원(시가총액 1조 693억 원)이다. 18~19일 일반 청약을 거쳐 29일 코스피 시장에 상장할 예정이다. 상장 대표 주관사는 KB증권, 공동 주관사는 키움증권·대신증권이 맡았다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![[단독] 국민연금, 고려아연 주식 7만주 팔았다](https://newsimg.sedaily.com/2024/10/31/2DFS619K49_1_s.jpg)

![[단독] 'M&A 큰손' 구다이글로벌, 이번엔 서린컴퍼니 인수 추진](https://newsimg.sedaily.com/2024/10/30/2DFRR5V616_2_s.jpg)

![[속보] 최윤범, 영풍정밀 공개매수가 3만5000원으로 인상](https://newsimg.sedaily.com/2024/10/11/2DFIZQ1DE3_1_s.jpg)

![[단독]한앤코, SK해운 통매각 타진…몸값 4조 기대](https://newsimg.sedaily.com/2024/10/27/2DFQDRXKTN_3_s.jpg)

![[단독] "개미 세금 대폭 는다" …고려아연 자사주 공개매수는 배당세](https://newsimg.sedaily.com/2024/10/04/2DFFS6O7XJ_3_s.jpg)

!["공시 사흘 뒤 유상증자 실사"…고려아연 2.5조 유증 파장 커진다 [황정원의 Why Signal]](https://newsimg.sedaily.com/2024/10/30/2DFRRVTUC3_3_s.jpg)