마스턴프리미어리츠(357430)가 편입 자산 중 최대 규모인 프랑스 크리스탈 파크 빌딩(사진)의 담보 대출을 연장하는데 성공했다. 최근 유상증자 발표에 주가가 최저점을 경신하는 등 위기에 몰렸던 회사가 반등의 신호탄을 쏠 지 주목된다.

11일 투자은행(IB) 업계에 따르면 마스턴프리미어리츠는 최근 유럽 현지 은행과 3억7400만 유로(약 5600억) 규모의 크리스탈 빌딩 대출 리파이낸싱을 마무리지었다. 마스턴프리미어리츠는 지난해 이 빌딩 매각을 추진했으나 부동산 시장이 급랭하면서 작업을 중단했다.

대신 기존 핵심 임차인이었던 프라이스워터하우스쿠퍼스(PwC)와 임대차 기간을 2035년까지 추가 연장했다. 이후 관건으로 꼽혔던 대출 리파이낸싱까지 마무리지으면서 추후 매각 재추진 때까지 시간을 벌게 됐다.

대출은 만기 3년에 금리는 선·후순위가 각각 4.99%, 5.75%로 책정됐다. 이번 리파이낸싱 과정에서 빌딩의 감정가는 5억6700만 유로(약 8500억 원)로 책정됐다. 지난 2022년 7억330만 유로에서 약 20% 하락한 수치다. 회사는 대출 만기가 돌아오는 3년 내 자산 매각을 재추진해 원금 이상을 회수하겠다는 입장이다.

마스턴프리미어리츠는 또 다른 편입 자산인 프랑스 아마존 물류센터 감정가가 하락하면서 대주단으로부터 대출금 일부 상환 요청도 받은 상태다. 상환해야 할 금액은 약 110억 원으로 추산된다. 이에 연내 유상증자를 추진하고 약 120억 원을 조달하기로 했다.

다만 유증으로 인한 기존 지분 가치 희석 등 우려 탓에 주가는 최근 연신 저점을 경신하고 있다. 여기에 신주 발행가액이 주당 1900원 대로 예상되면서 국내 상장 리츠 중 최저가 수준인 1800원대까지 주저 앉았다.

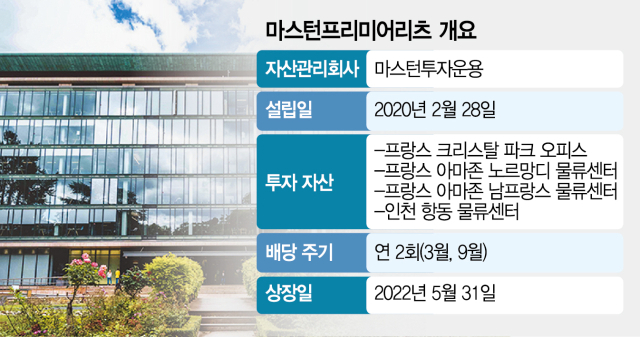

마스턴프리미어리츠는 지난 2022년 유가증권 시장(코스피)에 상장한 마스턴투자운용의 유일한 상장 리츠다. 현재 프랑스 크리스탈 파크 빌딩과 아마존 물류센터 2곳, 인천의 물류센터 1곳 등 총 4개 자산을 편입해뒀다.

업계에서는 마스턴프리미어리츠가 이번 크리스탈 파크 대출 리파이낸싱을 완료하며 운용 불확실성을 걷어낸 데 주목하고 있다. 또 연내 유상증자가 성공적으로 마무리되면 상장 후 지속적인 주가 하락세에 마침표를 찍을 것이란 기대감도 흘러나온다.

한편 마스턴프리미어리츠는 최근 주주서한을 발송하는 등 편입 자산과 관련한 상세한 운용 현황을 공개하고 나섰다. 마스턴프리미어리츠가 주주서한을 낸 것은 상장 후 이번이 처음이다. 그간 우려를 자아냈던 자산 매각 불발 등 운용 과정에 대해 시장 및 주주와 소통하면서 주가 상승 동력을 마련하겠다는 의지로 풀이된다.

마스턴프리미어리츠는 “당사가 보유한 자산들은 글로벌 금융 환경 변화에서 완전히 자유로울 수 없었다”면서도 “임차인의 신용도, 물류센터 공급 부족, 오피스의 우수한 입지와 자산 품질 덕분에 변화된 금융 환경을 잘 극복해왔다”고 설명했다. 이어 “남아 있는 이슈들도 충분히 해결할 수 있을 것이라는 확신을 갖고 있다”고 덧붙였다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지> XC

![[단독] 국민연금, 고려아연 주식 7만주 팔았다](https://newsimg.sedaily.com/2024/10/31/2DFS619K49_1_s.jpg)

![[단독] 'M&A 큰손' 구다이글로벌, 이번엔 서린컴퍼니 인수 추진](https://newsimg.sedaily.com/2024/10/30/2DFRR5V616_2_s.jpg)

![[속보] 최윤범, 영풍정밀 공개매수가 3만5000원으로 인상](https://newsimg.sedaily.com/2024/10/11/2DFIZQ1DE3_1_s.jpg)

![[단독]한앤코, SK해운 통매각 타진…몸값 4조 기대](https://newsimg.sedaily.com/2024/10/27/2DFQDRXKTN_3_s.jpg)

![[단독] "개미 세금 대폭 는다" …고려아연 자사주 공개매수는 배당세](https://newsimg.sedaily.com/2024/10/04/2DFFS6O7XJ_3_s.jpg)

!["공시 사흘 뒤 유상증자 실사"…고려아연 2.5조 유증 파장 커진다 [황정원의 Why Signal]](https://newsimg.sedaily.com/2024/10/30/2DFRRVTUC3_3_s.jpg)